・「家賃を払い続けるくらいなら、将来資産になる持ち家の方がコスパ良い!」って聞くけど、本当なの?

・子供の教育資金や老後の生活資金のことを考えると、住宅ローンとかお金の心配が…。

・自分たちには、賃貸と持ち家どっちが合ってるのかな?

こんなお悩み解決します!

今回の記事では、賃貸と持ち家のメリットやデメリット、それぞれ発生するコストについて紹介します!

・将来的にマイホームが欲しい!今から情報収集を始めたい

・賃貸と持ち家のメリット・デメリットを比較して、自分に合っている方を知りたい

・賃貸と持ち家でかかるコストを比較した情報が欲しい!

結婚や子供の出産などで家族構成が変わると、「持ち家ってどうなんだろ…」って、ふと考えたことありませんか?

しかし子供の保育料や大学の進学費用、普段の生活費から自分たちの老後資金、さらに住宅ローンの負担まで増えると、「お金の心配が…」と不安に感じる人も多いと思います。

持ち家なんて一生に一度の大きな買い物なので、絶対に失敗したくないし、後から後悔したくないですもんね。

そこで今回は、持ち家を考え始めた方に向けて、賃貸と持ち家のメリット・デメリット、それぞれにかかるコストを紹介します。

ぜひ、自分たちのライフスタイルに合ったお家選びの参考にしていただけたら嬉しいです。

それでは、どうぞ!

持ち家のメリット、デメリット

まず、持ち家に住むメリット・デメリットをそれぞれ紹介します。

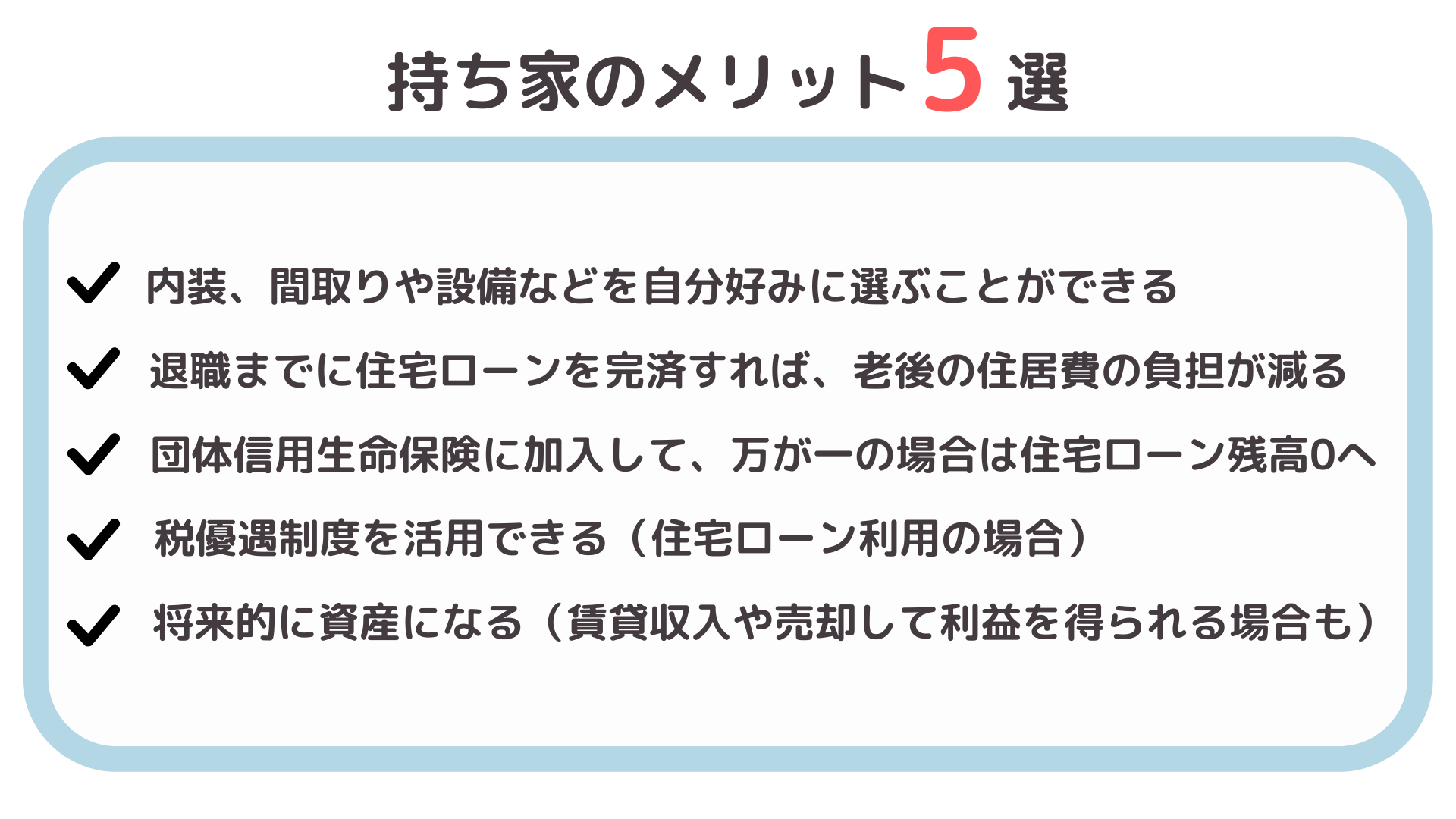

メリット5選

①内装、間取りや設備などを自分好みに選ぶことができる

賃貸は、内装を変更する際はオーナーの許可が必要で、許可が得られても原状回復が義務付けられる場合も多いです。

持ち家の場合は、家族のライフスタイルや好みに合わせて、壁紙、部屋の間取り、床材やキッチンなどこだわりながら自由に選ぶことができます。

子供たちが進学や就職で家を出た後は、住み慣れた場所を変えることなく老後に備えてリフォームも可能です。

②退職までに住宅ローンを完済すれば、老後の住居費の負担が減る

賃貸は、ずっと家賃を支払い続ける必要があります。

しかし、持ち家は住宅ローンを完済したあとでも、維持費や固定資産税など最低限かかる費用の支払いのみで、そのあとも住み続けることができます。

老後の住居費の負担が減ることで、資金を生活費や医療費などの支出にまわすことができ、老後の資金計画も立てやすくなるでしょう。

③団体信用生命保険に加入して、万が一の場合は住宅ローン残高0へ

団体信用生命保険とは、住宅ローンの契約者に万が一のことがあった場合でも、住宅ローンの残高分が保険会社から金融機関に支払われ、ローン残高がゼロにできる仕組みの保険です。

たとえば、新築の場合、平均借入額はおよそ3,000万円台と言われています。

住宅ローンの月々の返済額は借入金額、返済期間、金利の3つの要素によって決まります。

返済期間は35年、元利均等返済で返済をする、頭金は20%、金利は全期間固定金利1.5%とすると、月々の返済金額は約7.3万円です。

もしも一家の大黒柱に何かあって返済が厳しくなった場合、子供に負担をかけたくない…

住宅ローンを組む際に団体信用生命保険へ加入しておくことで、万が一の場合でも、ローン残高をゼロにして、安心して持ち家に住み続けることができます。

さらに団体信用生命保険には、死亡や高度障害になった場合だけではなく、三大疾病・病気やケガ・要介護状態などになった際に住宅ローンの残高がゼロになる特約が付いたものも!

自分たちの年齢と子供の養育期間を合わせて、どの程度備えておくかを考えてみるのもおすすめです。

④税優遇制度を活用できる(住宅ローン利用の場合)

住宅ローンを利用して新築や増改築を行った場合、要件を満たすと所得税等の控除を受けられる場合があります。

主な控除制度は次の2つです。

住宅借入金等特別控除

入居から一定期間にわたって、年末借入残高に応じた金額が所得税や住民税から控除できる制度

特定増改築等住宅借入金等特別控除

一定のバリアフリー改修工事や省エネ改修工事をした場合、所得税額から一定額を控除できる制度

これらの制度を利用して確定申告を行うと、場合によっては400万円以上税金をおトクにすることができます。

住宅ローン利用時に限られますが、税金で控除を受けられるのは嬉しいですよね。

2つの控除制度の併用はできませんが、持ち家ならではのメリットです。

⑤将来的に資産になる(賃貸収入や売却して利益を得られることも)

持ち家を使用できない事情が発生しても、売却して利益を得たり、他の人に住んでもらって賃貸収入を得るなど、将来資産として活用できる場合もあります。

「急な辞令で引っ越さなくてはならないけど将来また住みたい」「家を長期間空けることで防犯や管理の面で心配だ」と感じる人は、賃貸収入を得ることがおすすめです。

デメリット3選

①賃貸に比べて簡単に引越せない

やはり持ち家は賃貸に比べて、住み替えしづらい点があります。

定期的に転勤する必要があったり、その時々で好きな場所に引っ越したいと思う人にとっては、大きなデメリットになるでしょう。

駅近のマンションなら、売却しやすく貸しやすいのでいざという時には対処法もありますが、売却までに時間がかかったり希望価額で売れないこともあると考えておかねばなりません。

②メンテナンス費用がかかる

家は定期的に手入れをしないと、アッという間に劣化していきます。

特に雨風にさらされている外壁や屋根は劣化が早いため、住み始めてから10年程度経過すると、どうしても修繕が必要になってきます。

賃貸の場合、修繕や物件の管理はオーナーが行います。

「家のメンテナンスを自分でやるのは面倒だなあ…」と感じる方にとっては、持ち家は負担に思うかもしれません。

③税金がかる(固定資産税・都市計画税等)

賃貸の場合は、物件のオーナー負担での納税になりますが、持ち家の場合は自分たちで納税しなければなりません。

賃貸の家賃にはもちろん固定資産税等の税金も含まれていますが、金額や期日などを守って納税する必要があります。

こういった手続きを手間だと感じる人にとってはデメリットになるでしょう。

賃貸のメリット、デメリット

次に、賃貸に住むメリット・デメリットをそれぞれ紹介します。

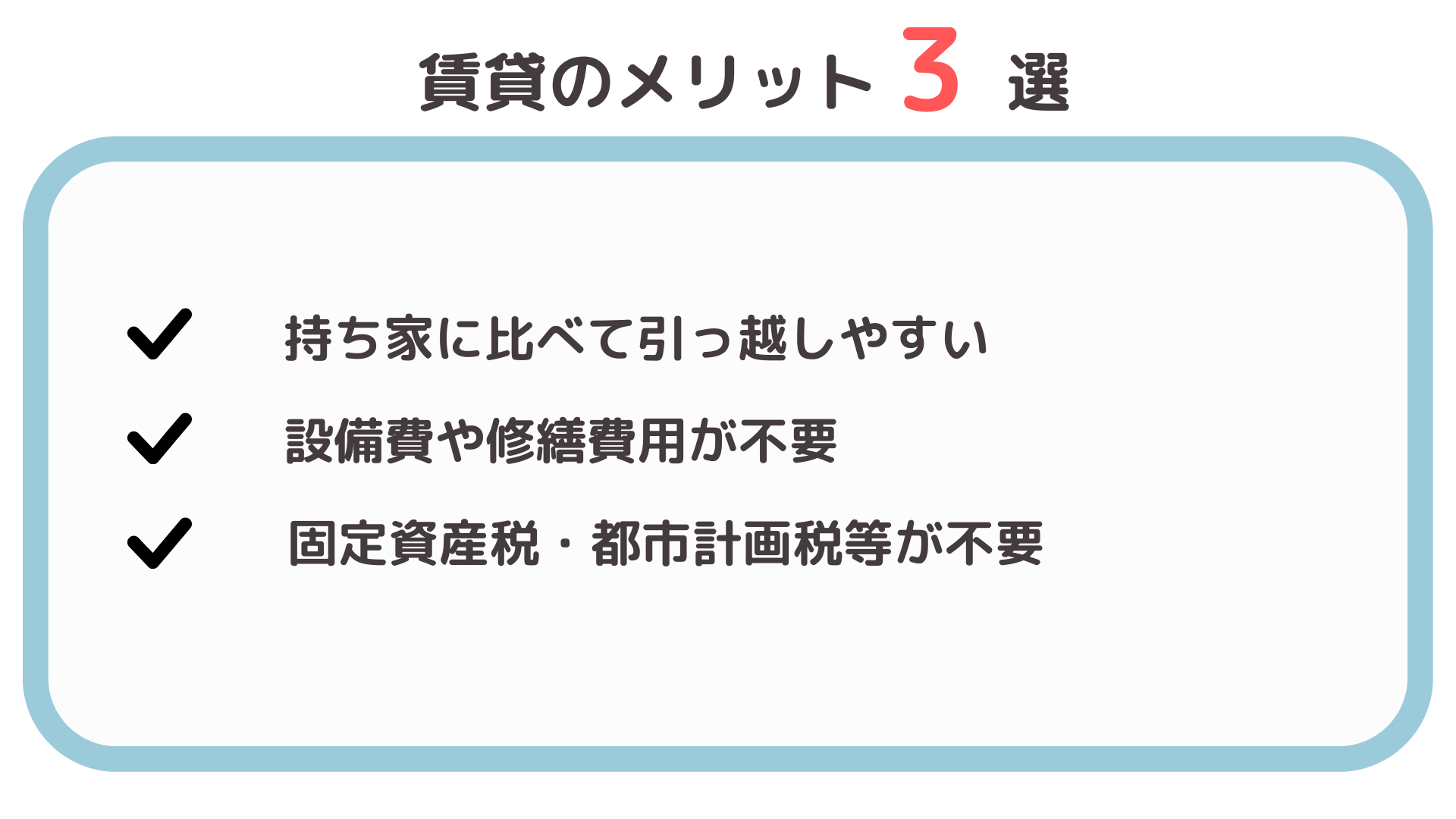

メリット3選

①持ち家に比べて引越しやすい

賃貸は、持ち家に比べて引っ越しがしやすいです。

会社の近くに住んで通勤時間を短縮したり、子供の進学に合わせて学校の近くの物件に住むこともできます。

年収や家族状況の変化に合わせて、気軽に住み替えしやすいところがメリットですね。

②初期費用が安い

賃貸物件を契約する際には、敷金や礼金、不動産仲介手数料、家財保険料などの初期費用が必要です。

持ち家の場合は、頭金で数百万円かかることもあります。

初期費用を抑えたい方には、持ち家よりも賃貸がおすすめです。

③税金や修繕、管理費用の支出は基本的にない

賃貸の場合、税金(固定資産税や都市計画税等)の納税は賃貸物件のオーナーが行います。

また、設備の老朽化等による修繕・管理費用も基本的にはオーナー負担です。

賃貸は、毎月固定の家賃を支払っていれば、基本的にそれ以上の金額の負担はありません。

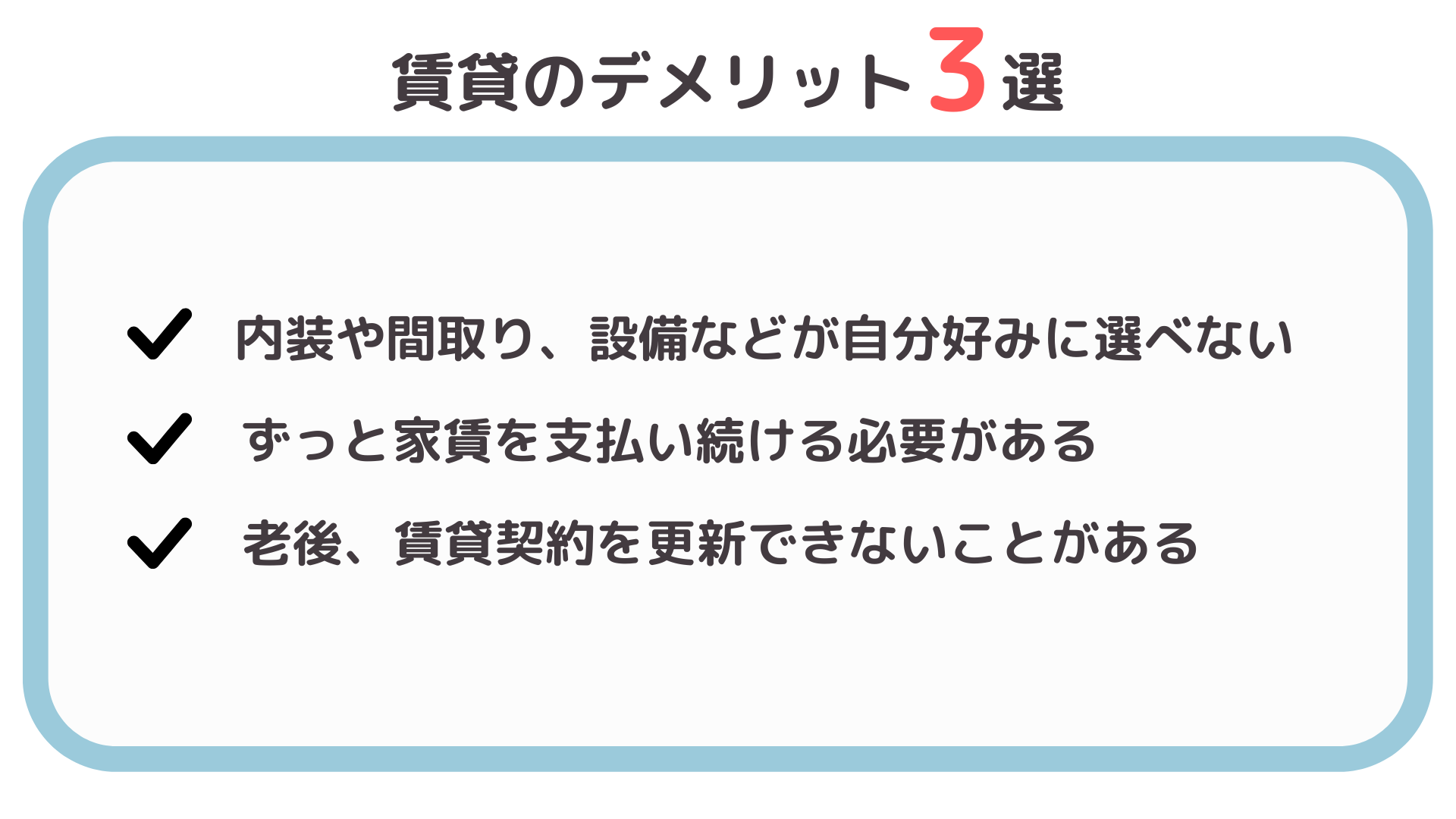

デメリット3選

①内装や間取り、設備などが自分好みに選べない

賃貸物件はオーナーの所有物なので、自分好みに内装や間取りをリフォームすることはできません。

リフォームを行いたい場合は、事前にオーナー許可を取る必要があります。

また、許可は得られても退去時に原状回復費用を請求されることもあるでしょう。

②ずっと家賃を支払い続ける必要がある

持ち家は、ローン完済後でも最低限の費用で住むことができますが、賃貸の場合は住んでいる限り毎月家賃を支払う必要があります。

定年退職後も同じ家賃の支払いを続けていくことが負担に感じることもあるかもしれません。

③老後、賃貸契約を更新できないことがある

退職して年金生活者となった場合、収入を理由に、希望の賃貸物件の契約ができないこともあります。

年金は安定収入ですが、一般的には現役世代の収入より低くなることが多いでしょう。

オーナーは家賃の滞納回避のために、年金生活者の契約審査を厳しくすることは合理的な判断と言えます。

賃貸VS持ち家。コスト面を比較解説!

賃貸と持ち家で発生するコスト一覧

次に、賃貸の場合と持ち家のそれぞれで老後まで住む場合に発生するコスト面を比較して考えてみましょう。

次に、賃貸の場合と持ち家のそれぞれで老後まで住む場合に発生するコスト面を比較して考えてみましょう。

ざっと並べてみただけでも、以下のようなコストの違いがあります。

| 持ち家 | 家賃 | |

| かかるコスト | 家の購入代金(頭金含む) 団体信用保険料 住宅ローン メンテナンス費用(リフォーム費用) 固定資産税等 など |

家賃 初期費用(敷金、礼金) 不動産仲介手数料 共益費 更新料 退去費用 など |

正直なところ、持ち家と賃貸のどちらの方がコストが少なく済むかについては、簡単に比較できません。

例えば、家賃の中にもメンテナンス費用や固定資産税等が含まれているからです。

家の購入金額、住宅ローンの金額、月々の家賃の支払いの金額、どの場所に住むのかによってかかる費用は変わってきます。

コスト的にどちらがお得かを考えるよりも、持ち家と賃貸で、いつどのような費用がかかるのかをイメージすることで、自分の暮らしにあった住まい探しを考えやすくなります。

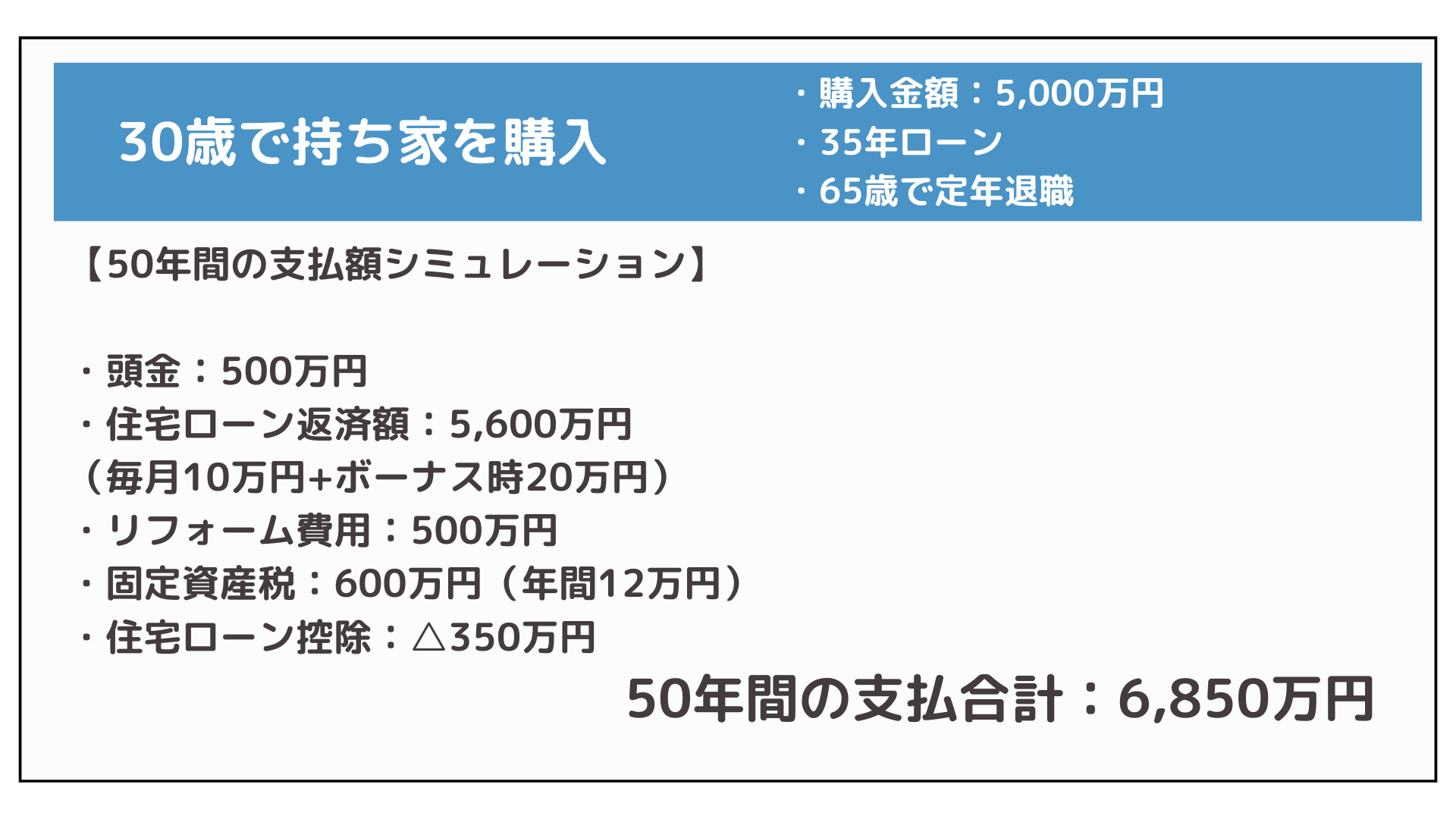

【徹底比較】持ち家と賃貸のコストシミュレーション!

次に持ち家と賃貸のコストをイメージしてみることにします。

分かりやすく30歳の人が持ち家を購入した場合と、賃貸で暮らし続けた場合のイメージ図で考えてみましょう。

購入金額や立地条件等によって金額は異なってくるので、あくまでも参考程度ですが、図にして考えてみると、自分たちのライフスタイルにあった住まいを考えやすくなります。

家族構成のイメ―ジ

家族構成:4人家族(大人2名(30代)、子供2名(乳幼児))

世帯年収:1000万円(共働き)

通勤のため駅近物件(徒歩15分)

・頭金や住宅ローンの返済金額など初期費用が高額

・税金は払い続ける必要あり

・住宅ローン完済後は、住居費がぐっと減る

・経年劣化によって修繕費用がかかる

・コストは約6,850万円ほど(条件によって変動あり)

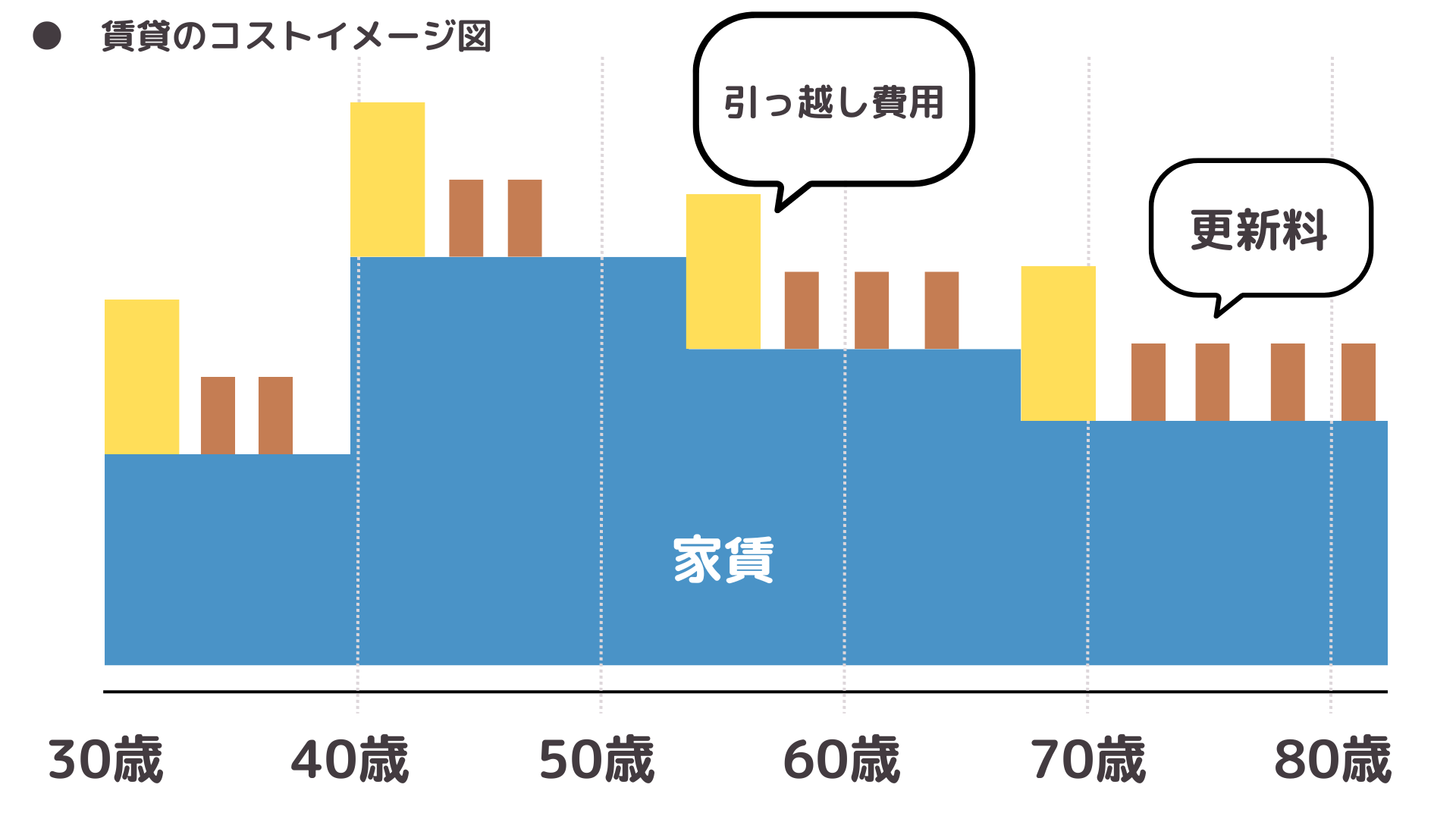

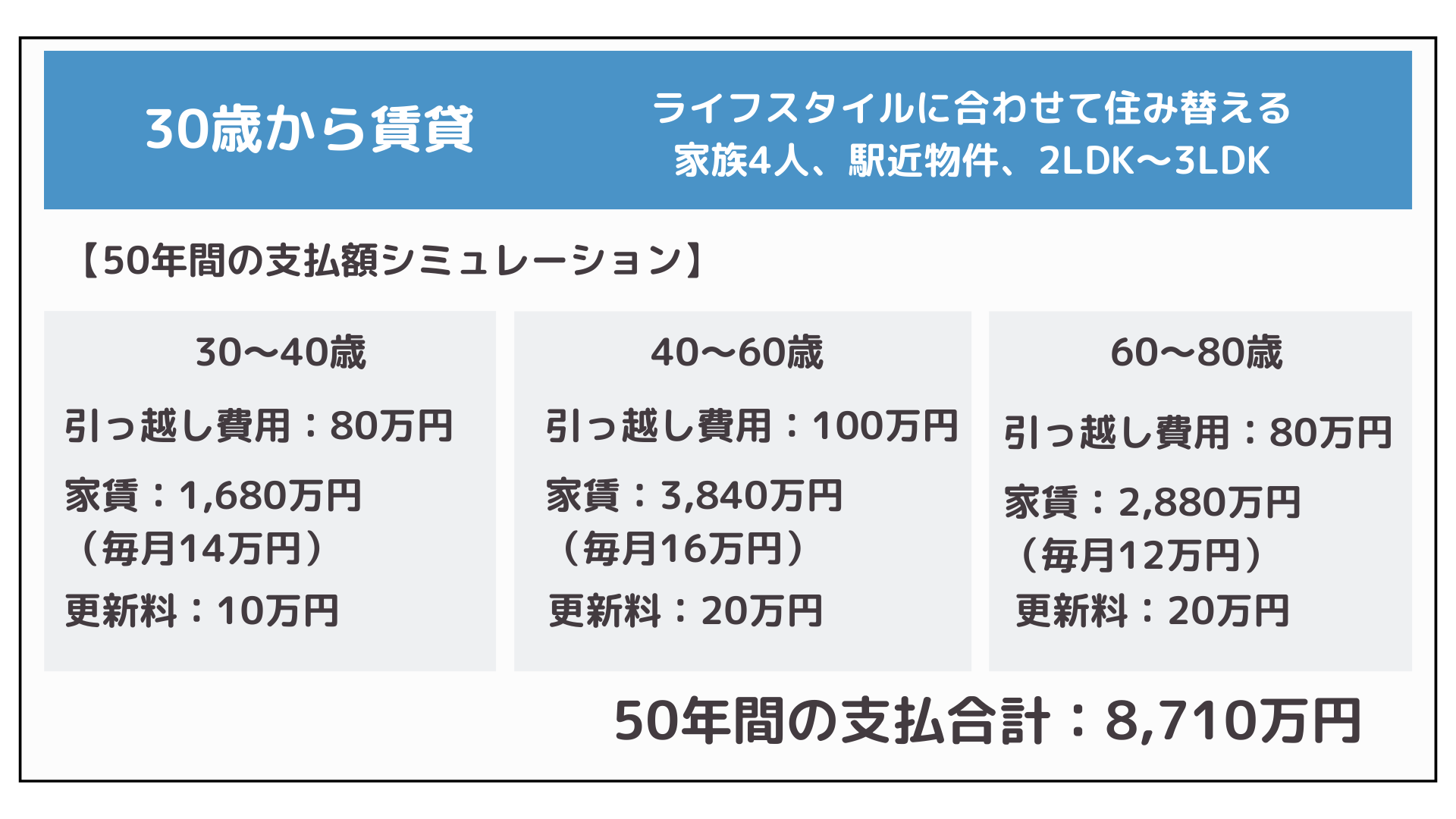

・毎月固定の家賃の支払いあり

・ライフスタイルに合わせて引っ越すと、初期費用がかかる

・更新料が定期的にかかる

・2LDK~3LDKで駅近の物件として想定した場合、金額は8,710万円ほど(条件によって変動あり)

ここではコスト面をおおまかに比較シミュレーションしてみました。

今回は、長期的に考えた場合、持ち家の方がコストが低い結果となりましたね。

しかし、家賃や立地条件で金額はだいぶ変わってきます。

実際に自分たちの家計の状況や住みたい地域などをイメージして、考えてみましょう。

まとめ:自分たちの生活にあった住まい探しを!

今回は、賃貸と持ち家のメリット・デメリット、コスト面を比較して紹介しました。

持ち家の最大のメリットは、持ち家なら住宅ローンを完済すれば住居費がぐっとおさえられる点です。

また、リフォームすることで老後の生活に備えたり、場合によっては不動産収入や売却収入を得ることもできます。

この点は、賃貸よりも融通がきくため有利かもしれませんね。

しかし、住宅ローンは毎月支払いがあり、子育て時期と重なると負担は大きく感じるでしょう。

反面、賃貸は自分たちの収入に合わせて住み替えれば、家賃をうまくコントロールするのに便利です。

長期目線で考えると、トータルコストは持ち家の方が低いかもしれませんが、一概にこうだとは言えません。

自分たちの仕事や子供の進学、就職とさまざまなライフイベントを迎えるなかで自分の生活にあった住まいを考えることが大切です。

ぜひ、今後の住まい探しの参考にしてください!